航运经纪公司gibson对波交所关于油轮vlcc的等效期租租金基准的评估方法提出了质疑。

波交所数据显示,vlcc油轮运费指数上周持续下跌。中东湾至美湾绕好望角航线280,000吨油轮运费指数下跌1点至ws22.5点,中东湾至中国航线270,000吨油轮运费指数下跌2.5点至略高于ws40点左右,往返航程等价期租租金tce负10,800美元/天。大西洋板块运费指数同样略有下滑。西非至中国航线260,000吨油轮运费指数下跌1点至略低于ws43.5点,往返航程等价期租租金tce负6,300美元/天。美湾至中国航线270,000吨油轮租金价格下跌15万美元至513.75万美元,往返航程等价期租租金tce负8,600美元/天。

【注:等价期租租金( time charter equivalent rates,简称tce),是(程租总运费-航次成本(燃油费 港口使费 其他航次费用)-佣金)/实际程租航次时间,通常以美元/天为单位。其中燃油成本使用的是低硫油vlsfo的价格在做核算。】

tce每日-10000美元意味着船东每天就需要倒贴1万多美元给货主运货吗?

知名航运经纪公司gibson有一些不同的看法。

gibson在最近的一份市场周报中就表示,去年大部分时间,超大型油轮vlcc的现货收益处于负值区间,在缓慢航行、非洗涤、非生态的基础上,td3c平均为- 250美元/天。今年到目前为止,收益同样令人失望。仅在4月份,vlcc的平均收益才“攀升”至零上水平。

但vlcc油轮市场并不像看上去那么糟糕,只是市场越来越分散而已,而波交所的评估的tce数据其实也并没有真正反映好市场的状况。

这家知名经纪公司在报告中表示,“显然,即期市场上大多数航线上的超大型油轮都能够产生高于波罗的海交易所(baltic exchange)所评估的基准收益的。”

鉴于此,gibson方面表示,波交所应该考虑采用新的评估计算方式。“因此,这就引出了一个问题,现在是时候以不同的基础评估超大型油轮基准收益了吗?”

gibson的分析师表示,以当前的市场环境为例,超大型油轮的收益被规模较小型的油轮超越是有原因的,因欧洲方面拒绝进口俄罗斯原油,到之后石油贸易格局发生了改变从而减少了vlcc的需求,但同时又为suezmax和aframax创造了新的运输需求。

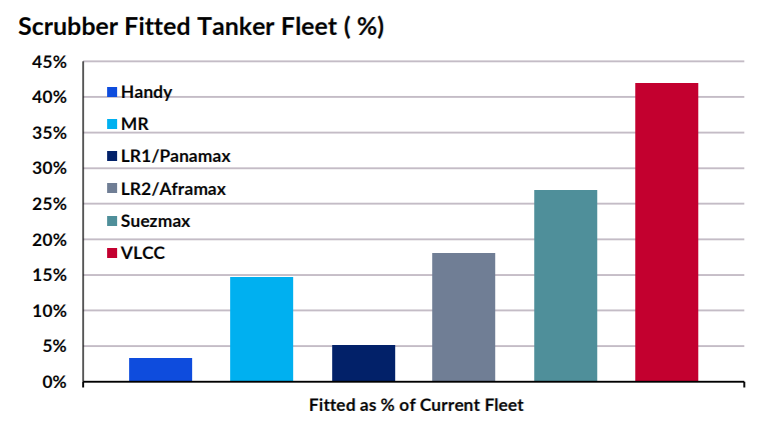

但该经纪机构同时表示,但就目前的租金/运费市场来看,情况也并不像波罗的海交易所(baltic exchange)的数据所显示的那样可怕。gibson分析师表示,由于目前42%的超大型超大型油轮vlcc都安装了脱硫塔,这意味着至少这些已经安装了这种能够脱硫的设备可以继续使用更为便宜的普通船舶燃油hsfo,这使这些船舶每天比那些没有安装脱硫的竞争对手(vlcc)能够省下,或者说是多赚1.1万美元。而这一笔费用是足以支付运营所产费用。

gibson还介绍到,另外11%的这类型船舶还采用了更为环保的设计,这也意味着它们可以消耗更少的燃料,另外还有大约11%的vlcc还在从事运载伊朗或委内瑞拉的货物的任务,而这一部分船舶的成本收益的计算方式显然不能以普通的计算方式来进行。

波交所对tce的评估主要采用了从中东到美湾以及到中国等主要航线,并且是在对包括速度和油耗在内的的各种具体条件做出一定假设的情况下计算出来的。

实际上,据信德海事网了解,波交所的vlcc的tce评估数值从去年1月份以后就一直处于0以下的负值,今年3月10日该数值甚至一度跌至历史低点- 27893美元/天。9天前,它达到了14个月以来的最高点,为每天2301美元。

实际上如信德海事网此前在多篇文章中所报道《-800美元/天!30万吨级油轮出现负运价!怎么回事?》《vlcc日收益:-6300美元,负运费?》,gibson并不是第一个认为波罗的海交易所的数据让市场看起来比实际情况更糟的人。

除开部分船舶安装脱硫塔以外,还有更多的船东选择在空载甚至是状态下进行慢速航行,这样也能在很大程度上节约每天的开支,使船舶维持在盈利的正面范围内。

clarksons platou securities的分析师在2月初就曾表示,市场仍然疲弱,但船舶的速度放缓也是能够帮助船东提高了收益的。

gibson总结表示,显然,vlcc即期市场上交易的大多数超大型油轮都能够产生比基准的“波罗的海交易所”(baltic exchange)所评估的更高的收益。此外,随着越来越多的新建造的超大型油轮交付和更多的船只安装脱硫塔。这就引出了一个问题:波交所应该考虑以不同的标准来评估各种vlcc船舶的收益。

作者:信德海事网专栏

4000-900-118

4000-900-118